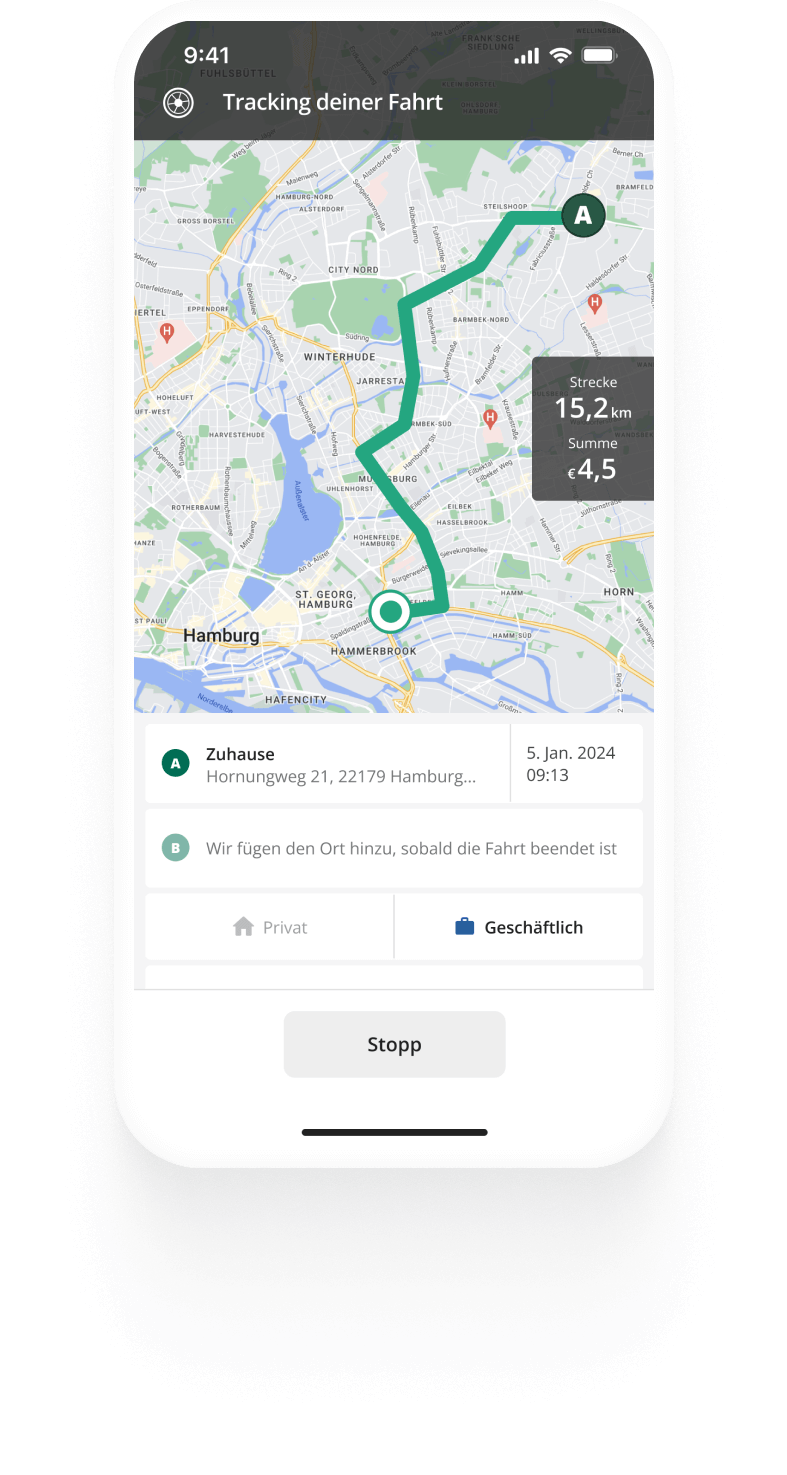

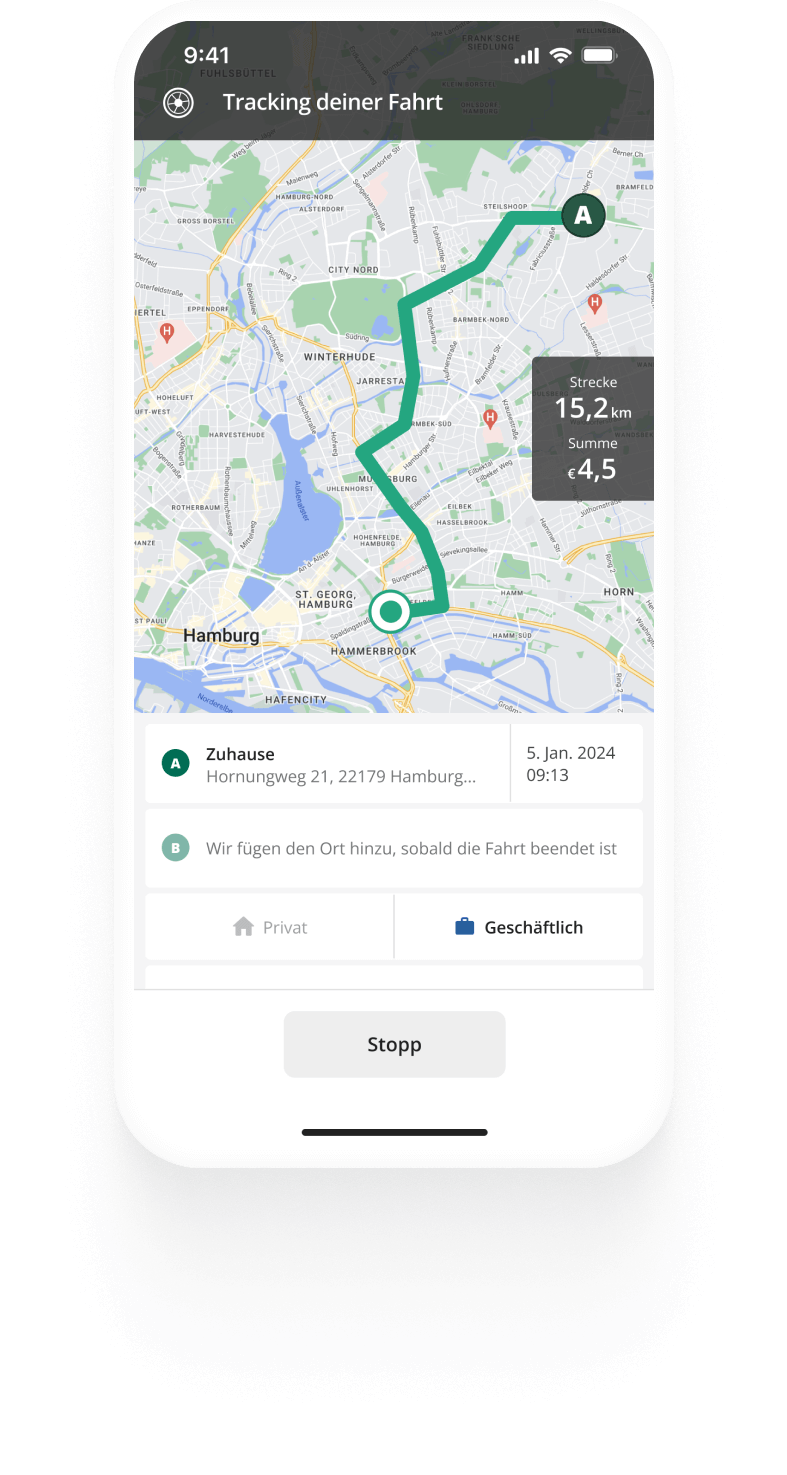

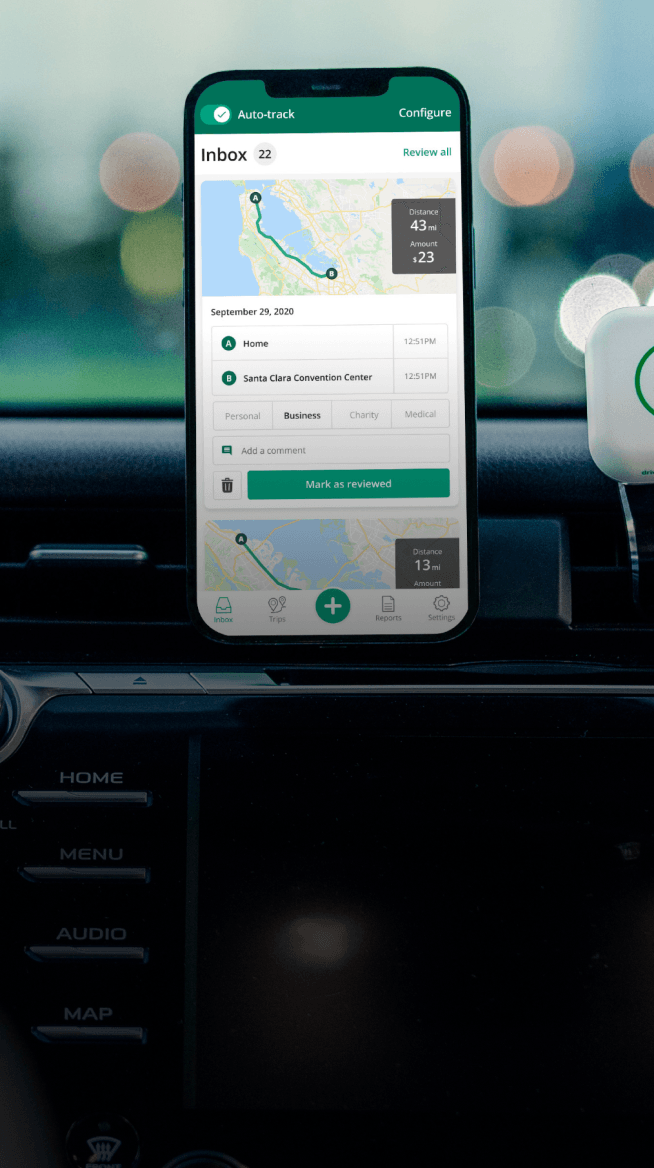

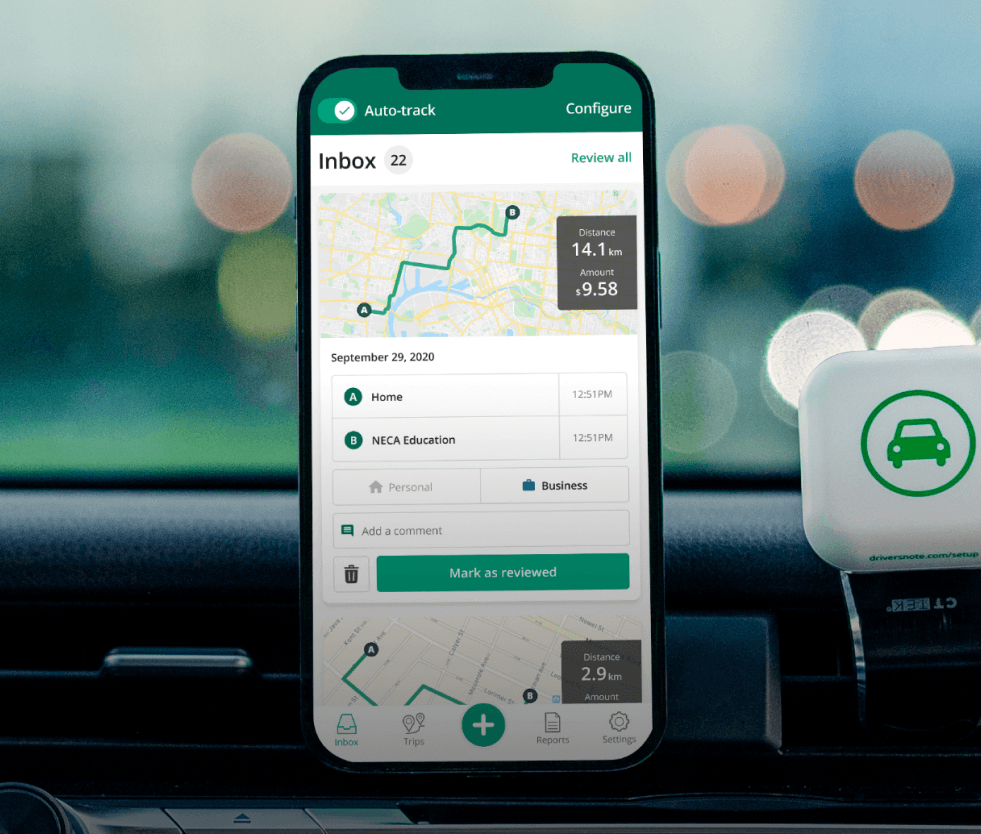

Fahrten automatisch tracken

Erste Schritte

Steuern sparen als Selbstständiger: Diese Betriebsausgaben können Sie absetzen

Als Selbstständiger oder Freiberufler in Deutschland haben Sie die Möglichkeit, zahlreiche Betriebsausgaben steuerlich geltend zu machen. Diese Abzüge helfen Ihnen dabei, Ihre Steuerlast zu senken, das heißt: unterm Strich bleibt mehr Gewinn.

Doch was können Freiberufler und Selbstständige absetzen? Kurz gesagt: alles, was Sie für die Ausübung ihrer Arbeit benötigen. Was das im Einzelnen sein kann und wie Sie als Selbstständiger oder Freiberufler Steuern sparen können, erfahren Sie in diesem Artikel.

Gründungskosten

Gerade zu Beginn einer Selbstständigkeit haben viele Gründer hohe Ausgaben, aber noch keine Einnahmen. Beratungsgespräche, erste Marketingmaßnahmen oder Gebühren für Behördengänge reißen schnell ein Loch in die Kasse. Umso wichtiger ist es zu wissen, dass Sie auch Ausgaben, die bereits vor der offiziellen Gründung Ihres Unternehmens anfallen, steuerlich geltend machen können.

Diese sogenannten vorweggenommenen Betriebsausgaben lassen sich im Jahr der Zahlung absetzen und das sogar rückwirkend für bis zu drei Jahre. Voraussetzung ist, dass ein für das Finanzamt nachvollziehbarer wirtschaftlicher Zusammenhang zwischen den Kosten und der Gründung besteht. Bewahren Sie daher unbedingt alle Belege sorgfältig auf.

Fahrtenbuchführung leicht gemacht

Millionen Autofahrer vertrauen uns

Automatisiere dein Fahrtenbuch Automatisiere dein Fahrtenbuch

Automatisches Fahrten-Tracking und steuerkonforme Fahrtenberichte.

Jetzt kostenlos anfangen Jetzt kostenlos anfangenAutokauf

Was viele nicht wissen: Selbstständige, Freiberufler und auch Kleinunternehmer können die Kosten für ein Auto steuerlich abschreiben – vorausgesetzt, das Fahrzeug gehört zum Firmenvermögen. Das ist automatisch der Fall, wenn es zu über 50% betrieblich genutzt wird. Liegt die geschäftliche Nutzung zwischen 10% und 50%, können Sie selbst entscheiden, ob das Auto dem Privat- oder Betriebsvermögen zugeordnet wird.

Der große Vorteil: Gehört das Auto zum Betriebsvermögen, können die Anschaffungskosten über einen Zeitraum von sechs Jahren abgeschrieben werden. Zusätzlich profitieren Sie vom Vorsteuerabzug (wenn Sie umsatzsteuerpflichtig sind) und können sich so auch die gezahlte Mehrwertsteuer vom Finanzamt zurückholen.

Wichtig: Wenn Sie den PKW auch für private Fahrten nutzen, müssen Sie auf die Privatnutzung Steuern zahlen. Mehr Infos dazu finden Sie in unserem Leitfaden zur Privatnutzung von Firmenwagen.

Fahrtkosten

Neben den Kosten für das Fahrzeug selbst können Selbstständige, Freiberufler und kleine Unternehmer auch Fahrtkosten steuerlich geltend machen. Das gilt für alle betrieblich veranlassten Fahrten – egal, ob Sie Kunden besuchen, an Meetings teilnehmen oder Materialien besorgen.

Nutzen Sie dafür Ihren Privat-Pkw, haben Sie zwei Möglichkeiten: Entweder Sie setzen die Kilometerpauschale von aktuell 0,30€ pro gefahrenen Kilometer als Betriebsausgabe an oder Sie dokumentieren alle tatsächlichen Kosten – inklusive Sprit, Versicherung, Reparaturen und Abschreibungen – mit einem Fahrtenbuch. Letzteres kann sich lohnen, wenn die tatsächlichen Kosten pro Kilometer die Pauschale übersteigen.

Wichtig ist in jedem Fall eine saubere Dokumentation, damit das Finanzamt die Ausgaben anerkennt. Weitere Informationen finden Sie in unserem Leitfaden zur Kilometerpauschale für Selbstständige und Freiberufler.

Reisekosten

Geschäftsreisen können für Selbstständige, Freiberufler und Unternehmer schnell ins Geld gehen. Umso besser, dass Sie die dabei entstehenden Reisekosten steuerlich absetzen können. Dazu zählen die Ausgaben für Reisen mit Bahn, Bus, Taxi oder Flugzeug ebenso wie Übernachtungskosten in Hotels oder anderen Unterkünften.

Zusätzlich können Sie einen Verpflegungsmehraufwand geltend machen, also eine Pauschale für die zusätzlichen Kosten, die Ihnen unterwegs entstehen. Diese beträgt aktuell 14€ für Reisen ab acht Stunden innerhalb Deutschlands und 28 € für volle Kalendertage. Achtung: Für Fahrten ins Ausland gelten je nach Land andere Pauschalen!

Büro und Homeoffice

Als Selbstständiger oder Freiberufler können Sie die Kosten für Ihr Arbeitszimmer oder ein angemietetes Büro steuerlich als Betriebsausgaben geltend machen. Wenn Ihr Arbeitszimmer den Mittelpunkt Ihrer gesamten beruflichen Tätigkeit darstellt – also wenn sich der qualitative Schwerpunkt dort befindet bzw. die wesentlich prägende Tätigkeit dort abspielt – sind die Kosten unbegrenzt absetzbar. Anstelle der tatsächlichen Aufwendungen können Sie wahlweise eine Jahrespauschale von 1.260 € absetzen. Diese Pauschale ist personengebunden. Wenn zwei Personen gemeinsam ein Arbeitszimmer nutzen (z. B. Ehegatten) und dieses bei beiden den

Mittelpunkt der betrieblichen und beruflichen Tätigkeit darstellt, können beide jeweils die volle Pauschale geltend machen.

Alternativ gibt es die Homeoffice-Pauschale: Für jeden Tag, an dem Sie ausschließlich von zu Hause arbeiten, können Sie 6 Euro geltend machen, maximal jedoch 1.260 Euro pro Jahr (entspricht 210 Tagen).

Wichtig: Eine Arbeitsecke im Wohnzimmer wird nur im Rahmen der Homeoffice-Pauschale steuerlich anerkannt. Andernfalls verlangt das Finanzamt einen abgetrennten Raum, der ausschließlich beruflich genutzt wird. Für die Berechnung anteiliger Kosten wie Miete, Strom oder Heizung wird die Fläche des Arbeitszimmers ins Verhältnis zur gesamten Wohnfläche gesetzt. Wenn Sie hingegen ein externes Büro anmieten, können Sie die gesamten Kosten ohne Einschränkungen steuerlich absetzen.

Bürobedarf

Unabhängig davon, ob Sie ein Arbeitszimmer steuerlich absetzen können oder nicht: Einrichtungsgegenstände und Arbeitsmittel, die ausschließlich beruflich genutzt werden, können als Betriebsausgaben geltend gemacht werden. Dazu zählen beispielsweise Bürostuhl, Schreibtisch, Regale oder auch technische Geräte wie Drucker und Scanner. Selbst kleinere Ausgaben für Druckerpapier, Stifte oder Notizblöcke können Sie absetzen.

Computer und Smartphone

Auch die Anschaffung von Computer und Smartphone können Sie im Prinzip als betriebliche Ausgabe anrechnen lassen. Allerdings werden diese Geräte oft nicht ausschließlich beruflich genutzt. Steuerlich absetzen dürfen Sie aber nur die geschäftliche Nutzung.

Wie hoch diese ist, dürfen Sie schätzen. Das Finanzamt akzeptiert in der Regel eine Aufteilung von 50 % beruflich und 50 % privat. Wird das Gerät jedoch fast ausschließlich für die Arbeit verwendet, können Sie einen höheren Anteil ansetzen. Auch laufende Kosten wie Reparaturen, Software-Abos oder Zubehör sind anteilig absetzbar.

Internet und Telefon

Ob E-Mails beantworten, Kundentelefonate führen oder online Überweisungen tätigen – ohne Internet und Smartphone geht heutzutage in vielen Berufen gar nichts. Die gute Nachricht: Auch diese Kosten können Sie steuerlich geltend machen. Wenn Sie separate Anschlüsse für Ihr Unternehmen haben, können Sie die Ausgaben in voller Höhe als Betriebsausgaben absetzen. Nutzen Sie Ihren privaten Anschluss auch beruflich, dürfen Sie die berufliche Nutzung schätzen und die Kosten anteilig absetzen. Wie immer gilt auch hier, dass die angenommene Aufteilung von beruflicher und privater Nutzung plausibel erscheinen muss.

Fortbildung

Für Selbstständige und Freiberufler sind Fortbildungen nicht nur eine Investition in die eigene Zukunft, sondern auch eine Möglichkeit, die Steuerlast zu senken. Kosten für Seminare, Workshops, Online-Kurse oder Fachliteratur können Sie als Betriebsausgaben absetzen – vorausgesetzt natürlich, die Weiterbildung steht in einem direkten Zusammenhang mit Ihrer beruflichen Tätigkeit.

Weitere absetzbare Ausgaben

Daneben gibt es einiges mehr an Kosten, die Sie steuerlich geltend machen. Dazu gehören z. B. Kosten für Werbung wie eine eigene Website oder Visitenkarten. Auch Beratungskosten sind absetzbar, etwa für Steuerberater, Anwalt oder eine Gründungsberatung. Zudem können Sie Beiträge für Versicherungen wie eine Berufshaftpflicht oder eine Rechtsschutzversicherung sowie Mitgliedsbeiträge für berufliche Verbände oder Kammern steuerlich ansetzen. All diese Ausgaben helfen nicht nur Ihrem Business, sondern reduzieren auch Ihre Steuerlast.

Diese Kosten können Sie nicht absetzen

So großzügig die Möglichkeiten für steuerliche Abzüge auch sind – einige Ausgaben können Selbstständige und Freiberufler nicht absetzen. Dazu zählen beispielsweise Beiträge zur Krankenversicherung und Altersvorsorge. Diese gelten nicht als Betriebsausgaben, sondern können nur im Rahmen der Sonderausgaben in der privaten Steuererklärung berücksichtigt werden.

Auch Kleidung ist in der Regel nicht absetzbar, es sei denn, es handelt sich um spezielle Arbeitskleidung, die ausschließlich beruflich genutzt wird, wie z. B. eine Uniform oder einen Schutzanzug. Normale Businesskleidung wie Anzüge oder Kostüme bleibt steuerlich außen vor – selbst dann, wenn Sie diese ausschließlich bei der Arbeit tragen.

Wie gesagt, können Sie als Selbstständiger oder Freiberufler fast alles, was Sie für Ihre Arbeit benötigen, als Betriebsausgabe absetzen und damit Steuern sparen. Wichtig ist dabei immer, dass die Ausgaben für das Finanzamt plausibel sind. Für jemanden, der in der Musikindustrie arbeitet, kann unter Umständen sogar die Anschaffung einer hochwertigen Soundanlage als betriebliche Ausgabe anerkannt werden.

Denken Sie immer daran, sich für jede Ausgabe die passenden Belege aufzuheben. In der Buchhaltung gilt der Grundsatz: Keine Buchung ohne Beleg. Wenn Sie diesen Grundsatz beherzigen, sind Sie bestens aufgestellt, um unnötige Diskussionen mit dem Finanzamt zu vermeiden.

FAQ

Keine Lust mehr, Fahrten per Hand einzutragen?

Mühelos. Steuerlich korrekt. Befreiend.

Beliebte Beiträge

- Car Allowance – Der Leitfaden für Arbeitnehmer

- Anforderungen an das Fahrtenbuch: Das müssen Sie wissen

- Privatnutzung von Firmenwagen: Was ist erlaubt und welche Steuerregeln gelten?

Ähnliche Beiträge

Car Allowance – Der Leitfaden für Arbeitnehmer

Letztes Update: 13 Januar 2026 - 5 Min. Lesezeit

Car Allowance: So funktioniert die PKW-Überlassungspauschale in Deutschland. Vor- und Nachteile für Arbeitnehmer.

Anforderungen an das Fahrtenbuch: Das müssen Sie wissen

Letztes Update: 13 Januar 2026 - 5 Min. Lesezeit

Das Finanzamt stellt strenge Anforderungen an Fahrtenbücher. Bei nicht ordnungsgemäßen Fahrtenbüchern droht eine Steuernachzahlung.

Privatnutzung von Firmenwagen: Was ist erlaubt und welche Steuerregeln gelten?

Letztes Update: 13 Januar 2026 - 2 Min. Lesezeit

Erfahren Sie, wie Sie die Privatnutzung Ihres Firmenwagens korrekt versteuern und dokumentieren, um Ärger mit dem Finanzamt zu vermeiden.