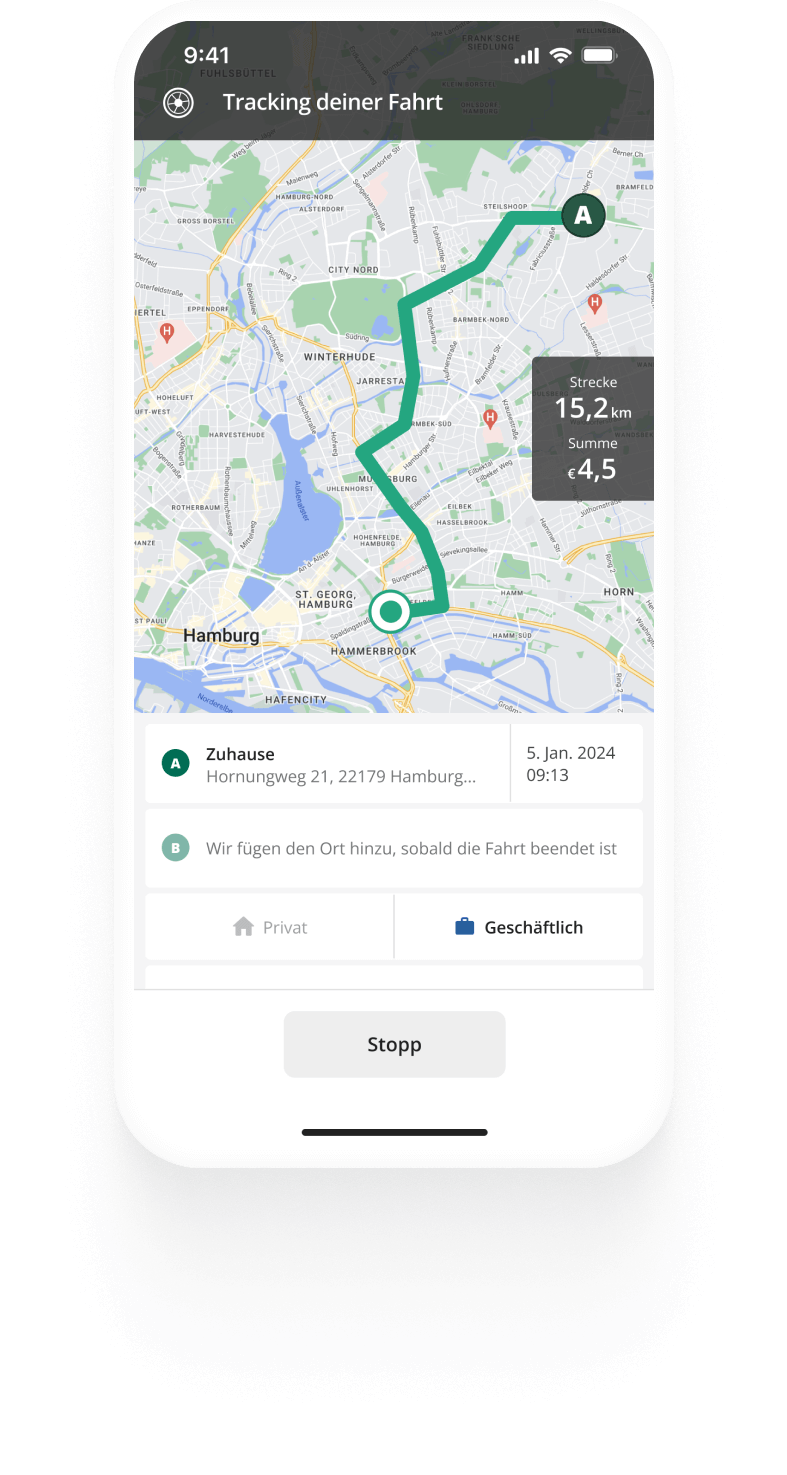

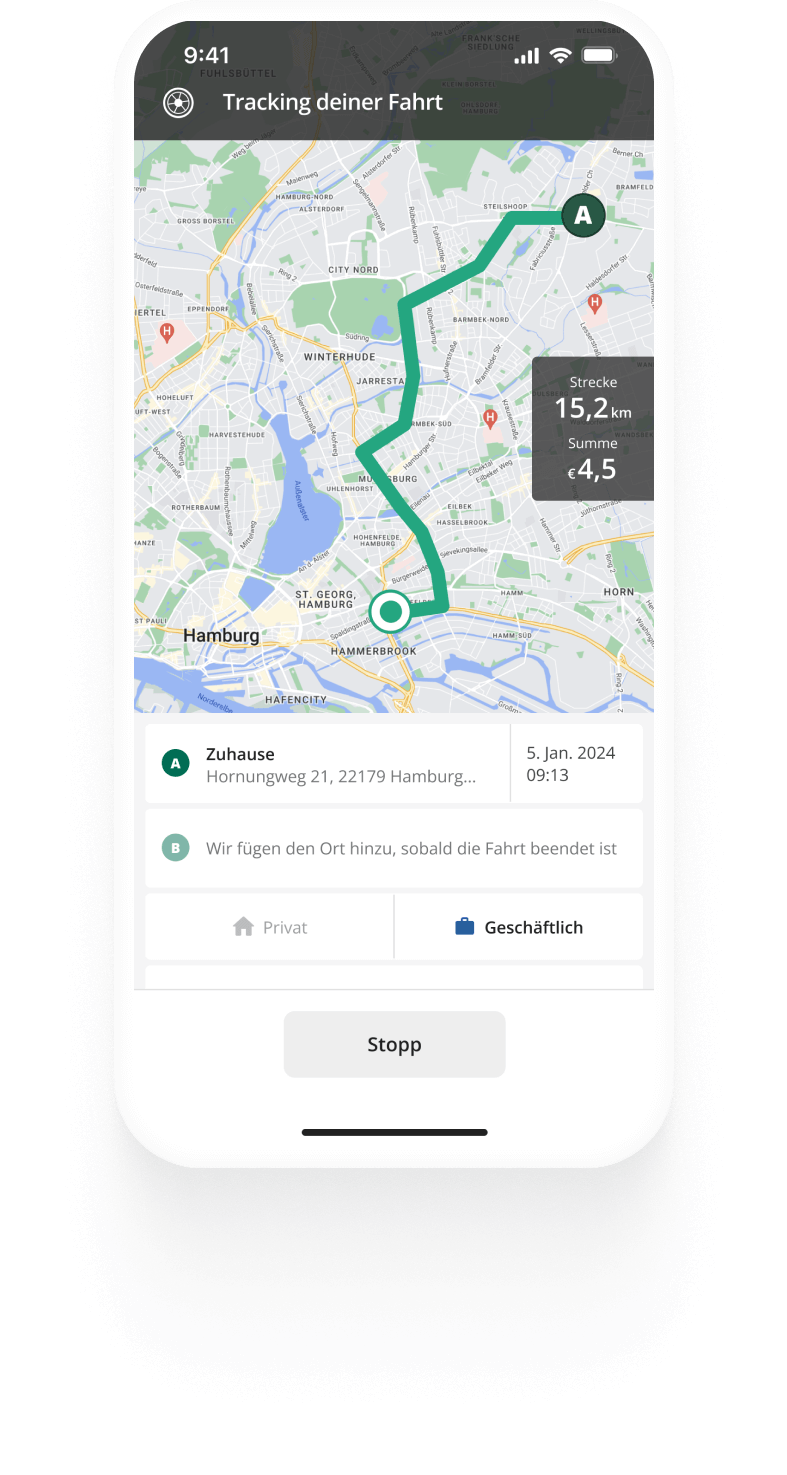

Fahrten automatisch tracken

Erste Schritte

Kilometergeld von der Steuer absetzen in 5 Schritten

Ob Arbeitnehmer oder Selbstständige – wer beruflich unterwegs ist, kann Fahrtkosten steuerlich geltend machen und so seine Steuerlast senken. Doch welche Kosten sind absetzbar, welche Nachweise werden benötigt, und wo müssen die Angaben in der Steuererklärung gemacht werden?

All das zeigen wir Ihnen in dieser Schritt-für-Schritt-Anleitung. Zunächst klären wir jedoch, unter welchen Umständen Sie Ihre Fahrtkosten absetzen können.

Wer kann Fahrtkosten von der Steuer absetzen?

Grundsätzlich können sowohl Arbeitnehmer als auch Selbstständige ihre Fahrtkosten unter bestimmten Voraussetzungen steuerlich absetzen. Dabei gelten je nach Berufsgruppe unterschiedliche Regeln.

1. Arbeitnehmer

- Arbeitnehmer können sich sowohl Fahrten zur Arbeit als auch Dienstreisen steuerlich anrechnen lassen.

- Arbeitnehmer können Fahrtkosten zur ersten Tätigkeitsstätte in Form der Entfernungspauschale als Werbungskosten absetzen. Oft wird hier auch von Pendlerpauschale gesprochen.

- Zusätzlich können Arbeitnehmer Dienstreisen und beruflich veranlasste Fahrten als Werbungskosten absetzen.

2. Selbstständige und Freiberufler

Für Selbstständige gelten andere Regelungen. Wenn ein Dienstwagen für private Fahrten bzw. der Privat-PKW für geschäftliche Fahrten genutzt wird, gibt es folgende Optionen:

- Wenn Sie Fahrten mit einem Fahrzeug machen, das zum Betriebsvermögen gehört, sind alle Fahrzeugkosten als Betriebsausgaben absetzbar. Die private Nutzung muss per Fahrtenbuch oder 1-%-Regelung versteuert werden.

- Wenn das Fahrzeug nicht zum Betriebsvermögen gehört, können Selbstständige die Kilometerpauschale als Betriebsausgabe ansetzen.

- Alternativ können Selbstständige, die den privaten PKW für berufliche Fahrten nutzen, alle tatsächlichen Kfz-Kosten absetzen (Treibstoff, Versicherung, Reparaturen, Anschaffung etc.). Dazu müssen sie ein Fahrtenbuch führen, das alle geschäftlichen Fahrten genau dokumentiert.

Auch Selbstständige können beruflich veranlasste Fahrten mit öffentlichen Verkehrsmitteln geltend machen.

Sie können die Infografik gerne auf Ihrer Website verwenden. Bitte vergessen Sie nicht, Driversnote mit einem Link zu diesem Artikel als Quelle zu nennen.

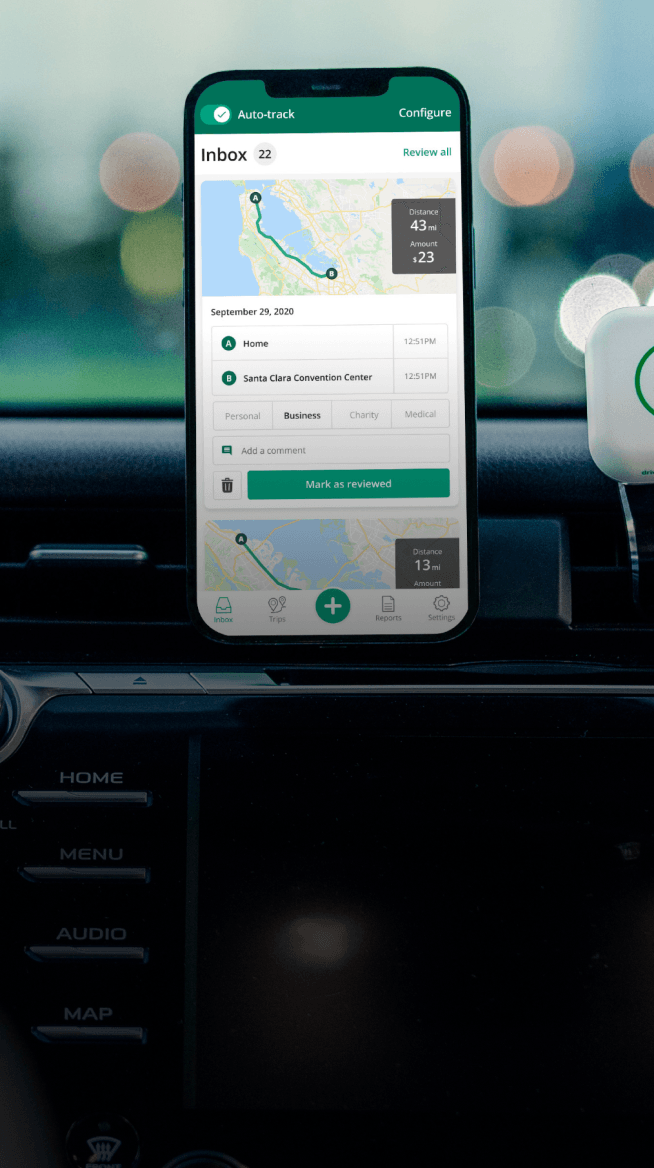

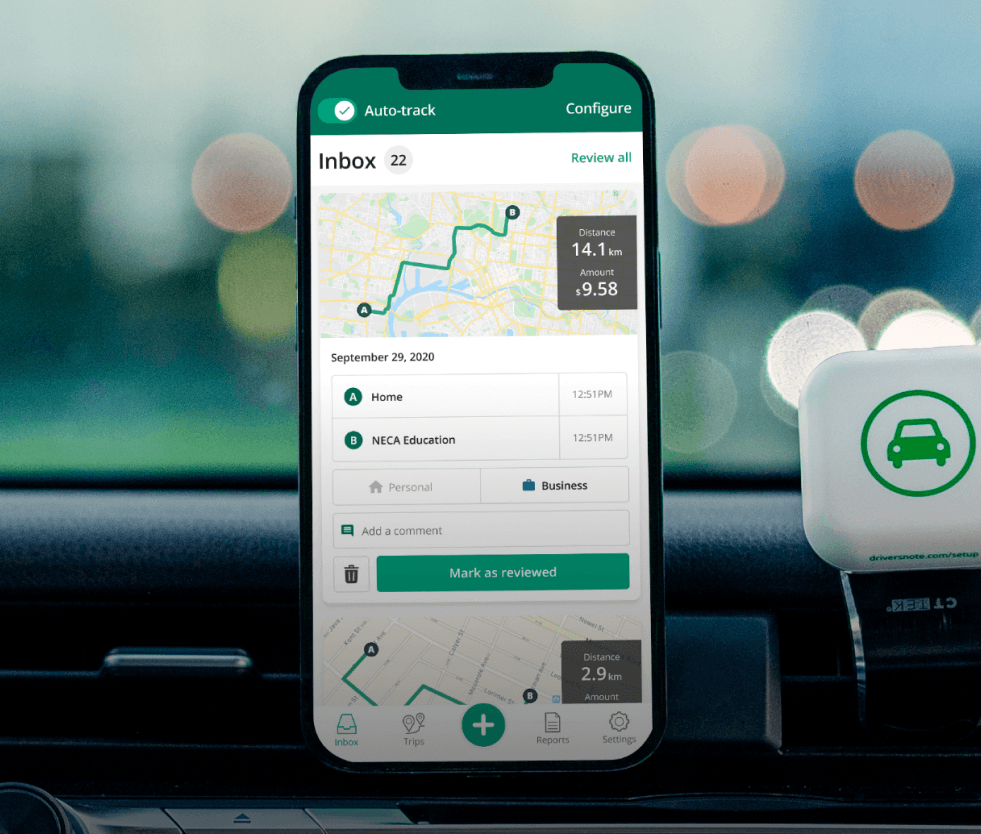

Fahrtenbuchführung leicht gemacht

Millionen Autofahrer vertrauen uns

Automatisiere dein Fahrtenbuch Automatisiere dein Fahrtenbuch

Automatisches Fahrten-Tracking und steuerkonforme Fahrtenberichte.

Jetzt kostenlos anfangen Jetzt kostenlos anfangenSchritt 1: Anspruch prüfen und ggf. Methode auswählen

Je nachdem, ob Sie angestellt oder selbstständig tätig sind, unterscheiden sich die Berechnungsgrundlagen für die steuerliche Absetzbarkeit Ihrer Fahrtkosten. Arbeitnehmer profitieren vor allem von der Entfernungspauschale. Selbstständige können wählen, ob sie ihre Kosten pauschal oder auf Basis der tatsächlichen Ausgaben geltend machen.

Arbeitnehmer

- Entfernungspauschale (Pendlerpauschale)

Gilt für den einfachen Weg zwischen Wohnung und erster Tätigkeitsstätte, unabhängig vom genutzten Verkehrsmittel. Sie beträgt 0,38 € pro Kilometer (seit 1.1.2026).

Der Höchstbetrag liegt bei 4.500 € pro Jahr, es sei denn, ein eigenes Kfz wird genutzt – dann entfällt die Begrenzung.

- Dienstreisen

Dazu zählen alle beruflich veranlassten Fahrten, die über den Arbeitsweg hinausgehen, wie Kundentermine oder Schulungen, und die nicht steuerfrei vom Arbeitgeber erstattet wurden.

Sie können mit der Kilometerpauschale (0,30 € pro gefahrenen Kilometer) abgerechnet werden. Wer mit dem privaten Pkw unterwegs ist, kann mithilfe eines Fahrtenbuchs und aller KFZ-relevanten Belege die tatsächlichen Kosten nachweisen und ansetzen.

Selbstständige und Freiberufler

- Kilometerpauschale

Wer seinen privaten Pkw für berufliche Fahrten nutzt, kann pro gefahrenen Kilometer 0,30 € als Betriebsausgabe ansetzen. Dafür genügt eine einfache Aufzeichnung der beruflich gefahrenen Kilometer.

Die tatsächlichen Kfz-Kosten werden in diesem Fall nicht berücksichtigt. Wenn Sie mit dem Motorrad unterwegs sind, gilt übrigens eine geringere Kilometerpauschale von 0,20 €.

- Fahrtenbuch-Methode

Entscheiden sich Selbstständige für diese Methode, können sie alle Fahrzeugkosten wie Benzin, Reparaturen, Versicherung und Steuer als Betriebsausgaben absetzen.

Voraussetzung ist ein ordnungsgemäß geführtes Fahrtenbuch, das sämtliche beruflichen und privaten Fahrten dokumentiert, sowie die lückenlose Erfassung aller Kfz-Kosten durch Belege.

Achtung! Steuerpflichtiger Vorteil bei privater Nutzung von Dienstwagen

Gehört das Fahrzeug zum Betriebsvermögen und wird es auch privat genutzt, muss diese private Nutzung versteuert werden, da sie als geldwerter Vorteil gilt. Sie können dies entweder über die Fahrtenbuch-Methode oder die 1-%-Regelung tun, bei der pauschal 1 % des Bruttolistenpreises pro Monat als geldwerter Vorteil angesetzt wird.

Weitere Informationen dazu, wie Selbstständige und Freiberufler ihre Fahrtkosten steuerlich absetzen können, finden Sie in unserem Leitfaden für Selbstständige.

Schritt 2: Belege sammeln

Nachweise müssen heute nicht mehr mit der Steuererklärung eingereicht werden. Dennoch sollten Sie diese sorgfältig aufbewahren – denn bei einer Prüfung kann das Finanzamt sie nachfordern. Fehlen die Belege, wird das Fahrtenbuch verworfen.

- Entfernungspauschale: Wer die Entfernungspauschale ansetzen möchte, benötigt in der Regel keine Belege.

- Dienstreisen von Arbeitnehmern: Arbeitnehmer sollten für beruflich veranlasste Fahrten Fahrkarten, Tankquittungen oder andere Belege aufbewahren, falls sie die tatsächlichen Kosten statt der Pauschale geltend machen möchten.

- Kilometerpauschale für Selbstständige: Selbstständige und Freiberufler, die die Kilometerpauschale absetzen wollen, müssen lediglich eine Aufzeichnung der beruflich gefahrenen Kilometer führen. Eine einfache Liste mit Datum, Start- und Zielort sowie Zweck der Fahrt reicht aus.

- Fahrtenbuch-Methode: Aufwendiger, aber manchmal lohnender ist die Fahrtenbuch-Methode. Hier müssen alle beruflichen und privaten Fahrten dokumentiert werden. Das Fahrtenbuch muss lückenlos und zeitnah geführt werden und darf nicht im Nachhinein veränderbar sein. Welche Angaben es enthalten muss und was noch zu beachten ist, erfahren Sie in unserem Leitfaden zum Fahrtenbuchführen

Schritt 3: Steuerlich absetzbare Kosten berechnen

Nachdem Sie Ihre Fahrten über das Jahr hinweg dokumentiert haben, können Sie nun berechnen, welche Kosten Sie steuerlich geltend machen können und welche Vorteile Sie möglicherweise versteuern müssen. Auch durch den Arbeitgeber erstattete Fahrtkosten können steuerliche Auswirkungen haben.

- Entfernungpauschale (Pendlerpauschale)

Zahl der Arbeitstage x Entfernungskilometer x 0,38 €

- Kilometerpauschale

Anzahl der beruflich gefahrenen Kilometer x 0,30 €

- Fahrtenbuch-Methode

Prozentualer beruflicher Nutzungsanteil = Gesamtkilometerzahl im Verhältnis zu den beruflichen Kilometern

Ansetzbare Werbungskosten = Gesamtkosten x beruflicher Nutzungsanteil

Für Unternehmer ist es etwas komplizierter:

Für die Ermittlung der Kfz-Gesamtkosten, die der Fahrtenbuchmethode zugrunde zu legen sind, müssen zunächst die Bruttowerte inklusive Umsatzsteuer herangezogen werden.

So ist etwa die Abschreibung – anders als bei den Betriebsausgaben – vom Kaufpreis inklusive Umsatzsteuer zu berechnen.

Anhand dieser Daten werden dann die Kosten pro Kilometer ermittelt. Hier wird die private Nutzung der Versteuerung unterworfen, wobei aber sämtliche Kosten im ersten Schritt als Betriebsausgabe abgezogen werden können.

Beispiel:

privater Anteil (ohne Fahrten zwischen Wohnung und Betrieb):

- 2.000 km private Fahrten : 20.000 km Gesamt gefahrene Kilometer = 10 % Privater Nutzungsanteil

- 10 % von 16.000 € (gesamte Kosten PKW) = 1.600 €

Fahrten zwischen Wohnung und Betrieb:

- Jahresfahrtkilometer = 15 km × 2 × 220 Tage = 6.600 km

- Anteil an den Gesamtjahresfahrtkilometern = 6.600 km : 20.000 km = 33 %

- 33 % von 16.000 € = 5.280 €

abzüglich Entfernungspauschale = –(15 km × 0,30 € × 220 Tage) = – 990 €

Differenz/Gewinnerhöhung 4.290 €

gesamter gewinnerhöhender Privatanteil:

1.600 € + 4.290 € = 5.890

Bitte beachten Sie: Wenn Ihr Arbeitgeber Ihnen einen Fahrtkostenzuschuss zahlt, können Sie die Pendlerpauschale zwar weiterhin absetzen, der Zuschuss wird jedoch vom Finanzamt angerechnet.

Zudem müssen Sie bei privater Nutzung eines Dienstwagens Steuern zahlen auf den geldwerten Vorteil, der Ihnen daraus entsteht – entweder pauschal nach der 1-%-Regelung oder anhand der Fahrtenbuch-Methode, die den tatsächlichen privaten Nutzungsanteil ermittelt.

Schritt 4: Die richtige Anlage ausfüllen

Damit Ihre Fahrtkosten vom Finanzamt als Werbungskosten anerkannt werden, müssen sie in der Steuererklärung korrekt eingetragen werden. Welche Anlage ausgefüllt werden muss, hängt davon ab, ob Sie Arbeitnehmer oder Selbstständiger sind.

Für Arbeitnehmer: Anlage N (Einkünfte aus nichtselbstständiger Arbeit)

- Zeilen 30–55: Wege zwischen Wohnung und erster Tätigkeitsstätte

In diese Zeilen tragen Sie Ihre Tätigkeitsstätte, die Anzahl der Arbeitstage sowie Urlaubs- und Krankheitstage ein. Falls Ihr Arbeitgeber einen Fahrtkostenzuschuss zahlt, wird dieser automatisch angerechnet.

- Zeilen 68–80: Reisekosten bei Auswärtstätigkeiten

Fahrtkosten für beruflich veranlasste Fahrten geben Sie in Zeile 69 an. Zusätzlich können Sie hier auch Übernachtungskosten (Zeile 70), Reisenebenkosten (Zeile 71) und Mehraufwendungen für Verpflegung (Zeilen 75–79) geltend machen.

Für Selbstständige und Freiberufler: Anlage EÜR (Einnahmen-Überschuss-Rechnung)

- Zeile 20: Privatnutzung eines Betriebs-Pkws

Wenn Ihr Fahrzeug zum Betriebsvermögen gehört und Sie es auch privat nutzen, müssen Sie dies hier angeben.

- Zeilen 68–73: Kraftfahrzeugkosten

Hier erfassen Sie sämtliche tatsächlichen Kfz-Kosten für ein Fahrzeug, das dem Betriebsvermögen zugeordnet ist.

- Zeile 71: Privatfahrzeug betrieblich genutzt

Wenn Sie Ihr privates Fahrzeug für betriebliche Zwecke nutzen, geben Sie die Fahrtkosten in Zeile 84 an.

Schritt 5: Unterlagen aufbewahren

Nach Einreichen der Steuererklärung sollten Sie die entsprechenden Steuerbelege noch aufbewahren, und zwar:

- als Arbeitnehmer vier Jahre und

- als Selbstständige oder Freiberufler acht Jahre.

Für Gutverdiener/innen mit Einkünften von mehr als 500.000 Euro (ab 2027 sind es 750.000 Euro) gilt eine Frist von sechs Jahren.

Auch wenn Belege nicht direkt mit der Steuererklärung eingereicht werden müssen, kann das Finanzamt sie jederzeit nachfordern. Fehlen die Nachweise, drohen Steuernachzahlungen oder sogar Strafen.

FAQ

Keine Lust mehr, Fahrten per Hand einzutragen?

Mühelos. Steuerlich korrekt. Befreiend.

Beliebte Beiträge

- Car Allowance – Der Leitfaden für Arbeitnehmer

- Anforderungen an das Fahrtenbuch: Das müssen Sie wissen

- Privatnutzung von Firmenwagen: Was ist erlaubt und welche Steuerregeln gelten?

Ähnliche Beiträge

Car Allowance – Der Leitfaden für Arbeitnehmer

Letztes Update: 13 Januar 2026 - 5 Min. Lesezeit

Car Allowance: So funktioniert die PKW-Überlassungspauschale in Deutschland. Vor- und Nachteile für Arbeitnehmer.

Anforderungen an das Fahrtenbuch: Das müssen Sie wissen

Letztes Update: 13 Januar 2026 - 5 Min. Lesezeit

Das Finanzamt stellt strenge Anforderungen an Fahrtenbücher. Bei nicht ordnungsgemäßen Fahrtenbüchern droht eine Steuernachzahlung.

Privatnutzung von Firmenwagen: Was ist erlaubt und welche Steuerregeln gelten?

Letztes Update: 13 Januar 2026 - 2 Min. Lesezeit

Erfahren Sie, wie Sie die Privatnutzung Ihres Firmenwagens korrekt versteuern und dokumentieren, um Ärger mit dem Finanzamt zu vermeiden.